2024年9月19日,随着美联储宣布将利率下调50个基点,长达两年半的激进加息周期也正式落幕,全球金融市场自此开启了充满未知和挑战的新篇章

2024年9月19日,随着美联储宣布将利率下调50个基点,长达两年半的激进加息周期也正式落幕,全球金融市场自此开启了充满未知和挑战的新篇章。

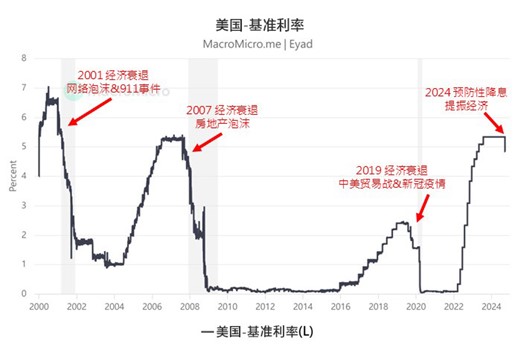

(图1)2000年后美国基准利率

本次降息是美联储自2000年后的第四次降息周期(图1),前三次降息的触发点是因为突发性事件导致了经济显著衰退,美联储不得不采用宽松货币政策拯救经济,而这次是属于预防性降息,因为一场衰退“阴云”正笼罩美国。

众所周知,本轮加息周期是以打击通胀为目标,在经历一连串密集且激进的紧缩政策后,美国通胀明显回落,从9%降至目前的2.6%,但另一方面,失业率也从今年初的3.7%飙升至4.3%,经济出现放缓迹象,衰退警报再次被拉响。

在

利率决议声明中,美联储对通胀的论述没有太大改变,仅再次强调通胀正趋近于2%的目标,但对就业市场的描述则由温和转为放缓。为了平衡降通胀给经济发展带来的风险,美联储不得不开始调降基准利率。

虽然降息符合预期,但一次50个基点的幅度还是让部分市场参与者感到意外,同时也担心未来是否会出现经济衰退。对此鲍威尔作出了解释,称2024年一季度的非农数据和工资普查初步报告中的薪资可能被高估,对照褐皮书可以看出企业薪资压力有所减轻。至于后续衰退风险会不会升高,鲍威尔表示目前没有看到任何迹象。

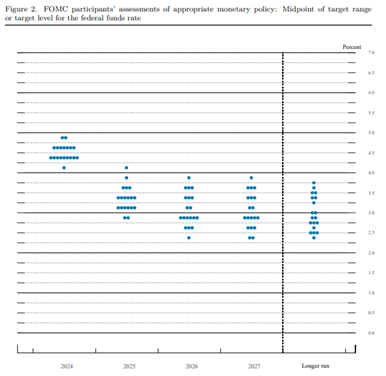

美联储降息靴子正式落地,接下来市场的焦点也开始转向年内降息的概率以及降息幅度。在最新的点阵图上,委员分布大幅下修至4.25-4.5%区间(图2),显示出年内还有约50个基点的降息空间,预估11、12月会议上将各降25个基点,而明年全年预计还有100个基点的空间,长期来看利率将维持在3%以下的水平,美联储将延续鸽派立场。

(图2)9月FOMC位图

降息是把双刃剑,虽然可以刺激经济,但也有业内人士担忧通胀会不会卷土重来?

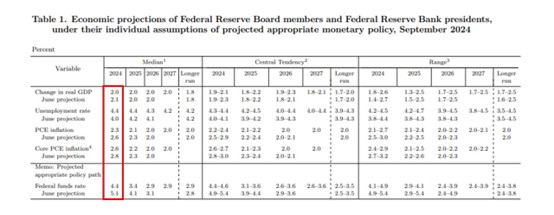

最新的美联储经济预测报告(SEP)显示(图3),今年GDP预测值从原来的2.1%下调至2%,明后年GDP预计维持在2%,显示出对于经济成长还是保持信心,而失业率则上调至4.4%,VT Markets分析团队表示,结合经济成长预期来看,失业率主要来自就业供需平衡,由于尚未见到大幅裁员的可行性,在降息作用下将有助于缓解就业市场下行风险。

通胀部份,PCE从2.6%下调至2.3%,核心PCE从2.8%下调至2.6%,虽然预期更加乐观,但现阶段通胀数据对市场的影响正逐渐减弱,美联储更关注“坚挺”的住房通胀,该指标下行速度一直偏慢,后续须特别关注。

(图3)美联储9月的SEP

美联储降息对全球金融有着深远和广泛的影响,尤其是美元指数,大幅度的降息会不会造成美元指数暴跌成为投资者关注的焦点之一。

VT Markets分析团队认为雪崩式下跌可能不会出现,但预测将呈现缓慢下跌趋势。

与其他国家央行相比,美联储降息其实相对滞后。比如欧洲央行和加拿大央行均在今年六月首次降息,英国央行则在八月首次降息,还有许多其他央行也将陆续开始转向宽松,有效缓解了美元的下行压力,不太可能出现预期中的雪崩式下跌。从最近几次美联储调整利率时可以发现,美元往往会提前反应,从今年Q3以来美元指数已从高点105.7一线跌至目前的100关口(图4),跌幅十分明显。

(图4)美元指数日线图

由于后续美联储将继续保持宽松政策,因此美元涨势相对有限,或呈现出缓慢下跌状况。虽然这个过程中会随着降息幅度预期的变化偶尔出现反弹,但操作上可以继续维持偏空角度。

常见问题

风险提示: 差价合约交易具有高风险,可能并不适合所有投资者。差价合约交易中的杠杆可以放大收益和损失,有可能超过您的初始资金。在交易差价合约之前,请认真评估个人财务状况、投资目标和承担资金损失的能力,并确保您已了解与交易相关的所有风险。市场是持续变化的,过去的表现不足以成为预测未来行情的可靠指标。请参阅我们的法律文件以全面了解差价合约交易风险。

本网站中的信息仅为一般性信息,并未将您的财务目标、个人状况和需求考虑在内。VT Markets不保证信息的相关性、准确性、及时性或完整性,对此不负有任何法律责任。

区域限制:我们的服务不适用于加拿大、新加坡、美国等特定司法管辖区的居民以及 FATF 和全球制裁名单上的居民。请参阅我们的常见问题解答以了解更多详情。本网站上的信息和服务不适用于在此类分发或使用会违反当地法律或法规的国家/地区。

VT Markets 是一个在不同司法管辖区拥有多个授权和注册实体的品牌名称。

· VT Global Pty Ltd 经澳大利亚证券和投资委员会 (ASIC) 授权并受其监管,许可证号为 516246。

· VT Markets (Pty) Ltd 是一家经南非金融部门行为监管局 (FSCA) 注册和监管的授权金融服务提供商 (FSP),许可证号为 50865。

· VT Markets Limited 是一家由毛里求斯金融服务委员会 (FSC) 授权和监管的投资交易商,牌照号为 GB23202269。

· VT Markets Ltd 在塞浦路斯注册,注册号为 HE436466,作为支付代理,为 VT Markets (PTY) LTD 提供便利的支付服务。

版权所有© 2024 VT Markets 备案号:冀ICP备2024078408号-1。